LES ACTUALITÉS ZÉRO DÉCHET

Comment s’exonérer de la TEOM pour les entreprises ?

Présente dans la Taxe Foncière, la Taxe d’Elimination des Ordures Ménagères (TEOM) est obligatoire pour tous, particuliers comme professionnels. Les entreprises paient donc pour leurs déchets, parfois sans s’en rendre compte alors que la TEOM peut atteindre plusieurs dizaines de milliers d’euros par an.

Il est possible, dans certains cas très spécifiques, que les entreprises bénéficient d’exonérations de cette taxe par la collectivité.

Découvrez ci-dessous si votre entreprise peut bénéficier d’une exonération de la TEOM !

Attention ! Ne confondez pas TEOM et Redevance spéciale :

- La TEOM est un impôt local inclus dans la taxe foncière.

- La Redevance Spéciale est une facturation du service de collecte des déchets, encadrée par une convention bilatérale entre la collectivité et l’entreprise concernée.

Vous voulez en savoir plus sur le service public de collecte des déchets, la TEOM et la Redevance Spéciale ? Notre article à ce sujet devrait vous intéresser.

La Redevance Spéciale (RS) est calculée en fonction de la quantité de déchets produits par l’entreprise, exprimée généralement en volume : la RS est souvent indiquée en € / litre dans les règlements de collecte des collectivités à compétence collecte (cf. article précédent). La RS est donc liée directement à la quantité de déchets générés : si vous réduisez vos déchets, alors votre redevance baisse !

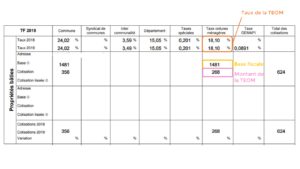

Le montant de la TEOM est visible sur la taxe foncière. Il est calculé de la façon suivante :

Base fiscale x Taux de la taxe d’ordures ménagères = TEOM

Extrait d’une faxe foncière indiquant la TEOM

Le Taux de la taxe d’ordures ménagères dépend de chaque commune. Vous pouvez comparer les taux entre les différentes communes dans une enquête menée en 2022 par UFC Que Choisir.

La Base fiscale correspond à la moitié de la valeur locative cadastrale[1]. De manière simplifiée, le calcul de la valeur cadastrale du local dépend d’une combinaison de trois critères :

- La surface pondérée : l’ensemble des mètres carrés que contient la propriété.

- Le tarif correspondant à sa catégorie et son secteur : par exemple MAG1, BUR2, ATE1, etc.

- Son coefficient de localisation : destiné à prendre en compte la situation de la parcelle de la propriété.

Elle n’est donc pas liée à la quantité de déchets générée.

Que se passe-t-il si une entreprise n’a pas du tout recours au service public pour collecter ses déchets (elle est collectée à 100 % par un prestataire privé) ? Dans ce cas, elle ne passera pas de convention de collecte avec la collectivité, et de fait elle ne sera pas concernée par la redevance spéciale.

Il lui restera cependant une ligne de TEOM dans sa taxe foncière, mais peut-elle en être exonérée et si oui à quelles conditions ?

La règle : la TEOM est, comme son nom l’indique, une taxe : elle n’est donc pas liée à un service rendu. La collectivité est donc en droit de refuser l’exonération. « La TEOM ne constitue pas une redevance pour service rendu, mais une imposition de toute nature à laquelle est assujetti tout redevable de la taxe foncière à raison d’un bien situé dans une commune, même s’il n’utilise pas le service de collecte et de traitement des déchets ménagers. »[2]

Les exceptions (1) : les exonérations de plein droit

Certaines exonérations à la TEOM sont de plein droit (article 1521 du CGI) pour :

- Les usines (telles qu’elles peuvent être définies par l’article 1500 du CGI);

- Les locaux sans caractère industriel ou commercial loués par l’Etat, les départements, les communes et les établissements publics, scientifiques, d’enseignement et d’assistance et affectés à un service public.

Les exceptions (2) : les exonérations fréquentes

Il existe également des cas particuliers, mentionnés par le Code général des impôts et précisés par la jurisprudence, où l’exonération de TEOM est plus ou moins fréquente (sans jamais être automatique). Ces cas particuliers sont les suivants (article 1521 du CGl) :

Cas particulier | Chances d’exonération |

Le service public de collecte ne dessert pas l’entreprise, au sens où les locaux sont « situés dans la partie de la commune où ne fonctionne pas le service d’enlèvement », avec une limite que la jurisprudence fixe à 200 mètres | +++ |

Les locaux sont « munis d’un incinérateur » | ++ |

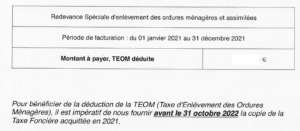

L’entreprise paie une redevance spéciale Si une collectivité instaure une RS, en général il n’y a pas de double paiement de la TEOM et de la RS : dès qu’une entreprise contractualise une RS, elle paie souvent uniquement la RS pour la gestion de ces déchets par le service public. Prenons l’exemple d’une TEOM qui s’applique jusqu’à un certain seuil (typiquement 1100 litres), et à laquelle s’applique ensuite une RS (jusqu’à 8000 litres). Les deux montants ne se superposent pas : l’entreprise la paie jusqu’à 1100 litres, puis la RS. En pratique, il arrive fréquemment que les collectivités déduisent la TEOM au moment de facturer la RS. En reprenant notre exemple précédent : la collectivité va considérer dans son calcul que la RS s’applique de 0 à 8000 litres, et retire du total le montant de TEOM déjà payé par l’établissement. Ci-dessous, un exemple issu d’un avis semestriel : | ++ |

Les exceptions (3) : les exonérations discrétionnaires

Enfin, d’après l’article 1521-III alinéa 1 du Code Général des Impôts, les conseils municipaux peuvent également déterminer annuellement les cas où les locaux à usage industriel ou commercial peuvent être exonérés de la taxe : le CGI maintient donc un pouvoir discrétionnaire aux collectivités locales, qui ne sont pas obligées d’exonérer les entreprises de TEOM mais peuvent le faire.

Il revient ainsi à chaque collectivité de décider si une entreprise peut être exonérée en totalité ou en partie. Par conséquent, l’entreprise peut toujours demander une exonération (si elle est collectée à 100 % par le privé) – elle ne perd rien à faire la demande, mais elle n’a aucune garantie de succès…

Renseignez-vous donc auprès de votre collectivité pour connaitre d’éventuelles démarches à suivre. Il vous sera généralement demandé de fournir un justificatif (par exemple de votre prestataire privé). Si la demande est validée, l’exonération ou la réduction est applicable à partir du 1er janvier de l’année suivant celle de la demande.

Les dossiers de demande d’exonération sont des procédures rigoureuses : respect des dates et des formulaires, avec justificatifs valables, décrits et précis. Pour être sûr de préparer votre dossier au mieux, les experts de Take a waste peuvent vous aider. N’hésitez pas à nous contacter !

Vous avez besoin d'un accompagnement sur la gestion de vos déchets ?

Take a waste peut vous aider !

[1] Loyer annuel que la propriété pourrait produire si elle était louée.

[2] Ministère de l’Economie et des Finances, Avril 2021

Extrait d’une faxe foncière indiquant la TEOM

Extrait d’une faxe foncière indiquant la TEOM